Le jour du départ à la retraite est une étape charnière dans la vie de chacun. À l’approche de la soixantaine, une question taraude l’esprit de toute personne active, à savoir : combien vais-je gagner après toutes ces longues années de travail ?

A cette question, une panoplie de régimes de retraite et de solutions apporte des réponses pour s’assurer un revenu décent pour ses vieux jours. Encore faut-il bien en comprendre les subtilités et les adapter à son profil spécifique, pour s’éviter de mauvaises surprises.

C’est que les besoins d’un retraité ont considérablement augmenté depuis quelques dizaines d’années (santé, loisirs, pèlerinage, voyages, famille…). Ce qui nécessite au préalable anticipation, réflexion et mise en place d’une stratégie bien huilée avant le jour J.

Au Maroc, il existe plusieurs régimes de retraite, notamment en fonction des catégories socio-professionnelles. Et différents éléments interviennent dans le calcul des pensions de retraite, notamment la fonction occupée où l’activité exercée, le montant du salaire, la durée et le montant de la cotisation.

Tour d’horizon

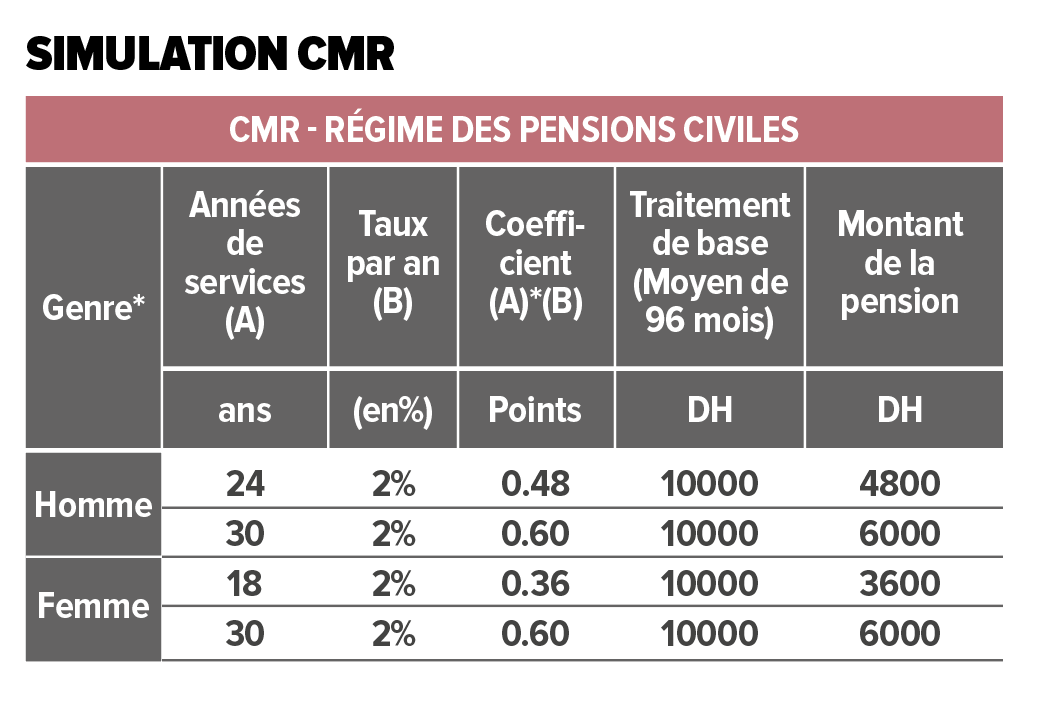

Concernant, d’abord, les régimes de base, il y a en premier lieu la Caisse Marocaine de Retraite (CMR) qui couvre les fonctionnaires civils stagiaires et titulaires de l’État, les agents des collectivités locales et les employés de certains établissements publics.

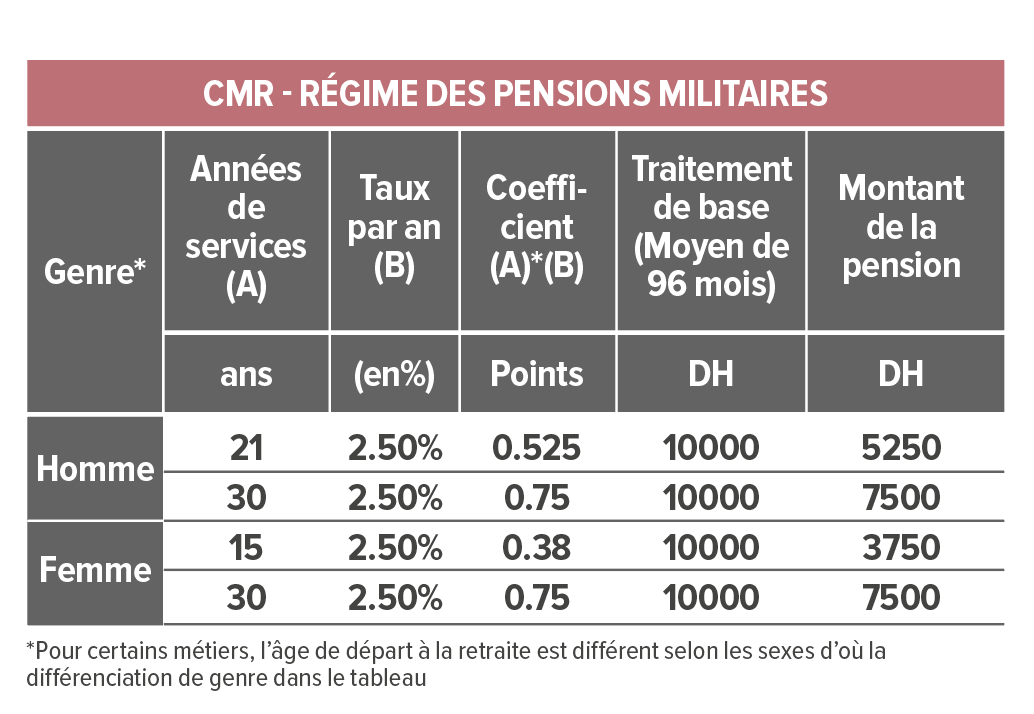

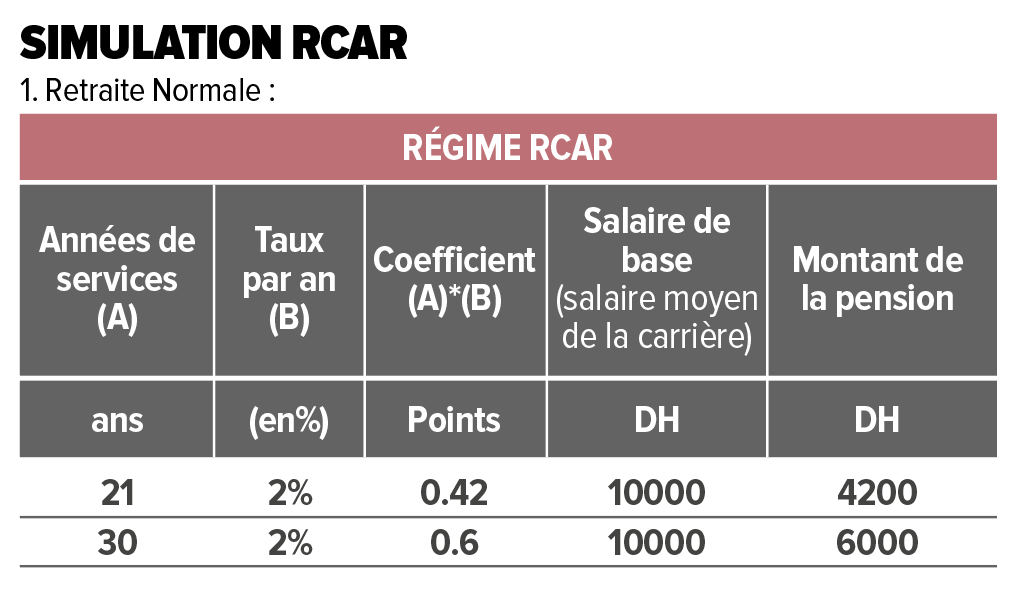

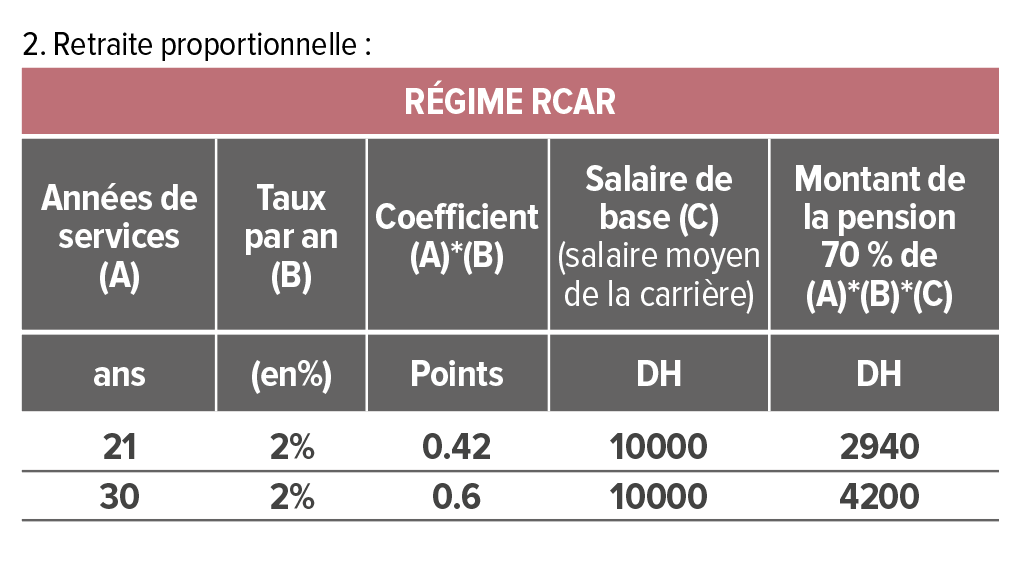

À ce niveau, on trouve également le régime des pensions militaires couvrant les personnels des Forces Armées Royales, des Forces Auxiliaires et de la Gendarmerie Royale. Dans le cadre de cette liste des régimes de base, il y a aussi le Régime collectif d’allocation de retraite (RCAR) qui couvre les agents non titulaires de l’État et des collectivités locales et les personnels des organismes publics soumis au contrôle financier de l’État.

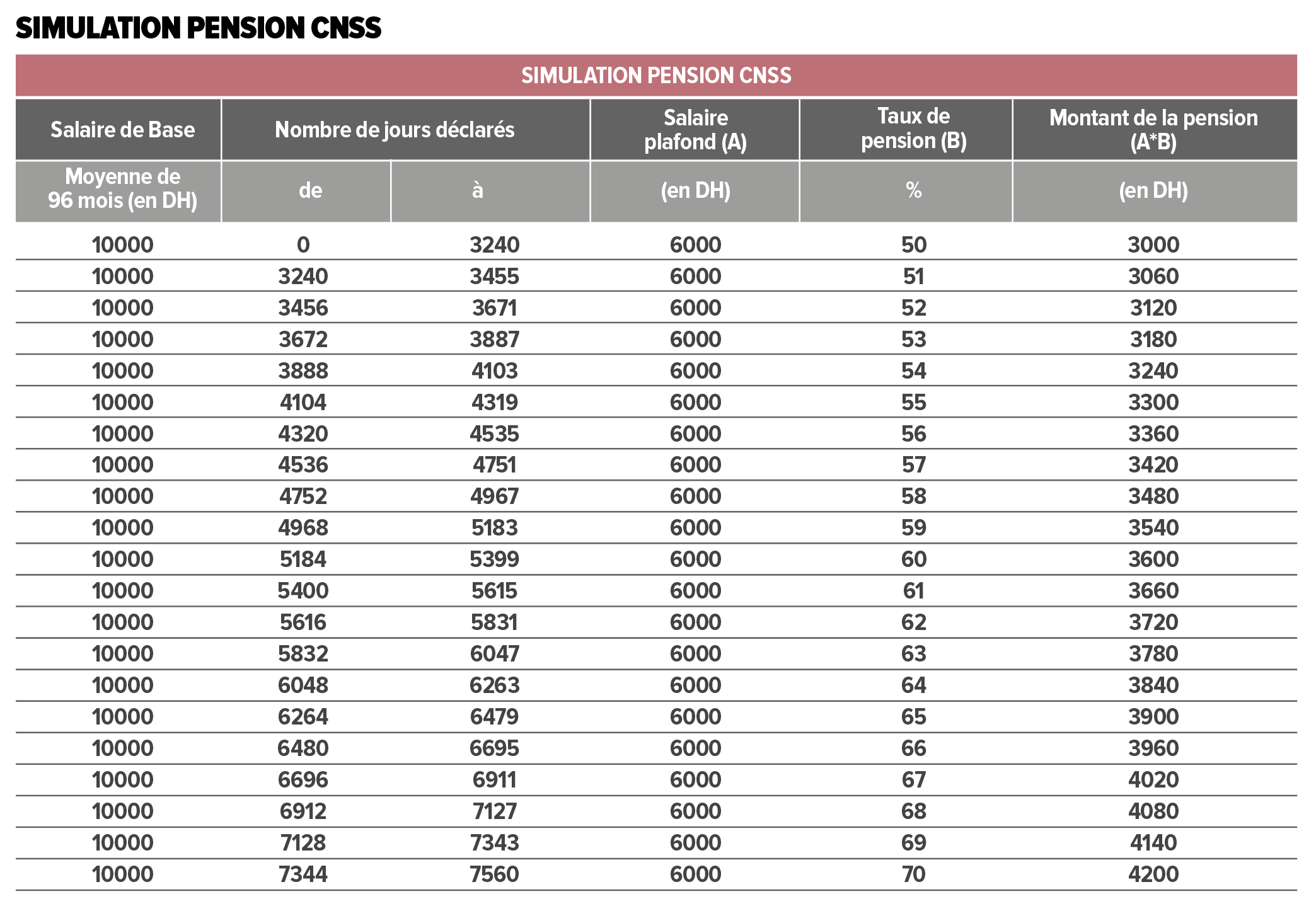

Quant à la CNSS, elle couvre les salariés du secteur privé, les non-salariés, les travailleurs indépendants, les personnes exerçant une profession libérale et toute autre personne exerçant une activité non salariée. Il est important de souligner toutefois qu”aujourd’hui, la CNSS a immatriculé plus de 2,3 millions de travailleurs non-salariés dont un million d’agriculteurs, 450.000 artisans, 300.000 auto-entrepreneurs et 250.000 commerçants et artisans, et ce, dans le cadre de la contribution professionnelle unique.

Cela étant, malgré l’existence de toutes ces solutions en fonction des différents profils de travailleurs, c’est tout le système de retraite qui gagnerait à être revu, assurent des analystes. Il manque encore une vision globale intégrant l’ensemble de la population âgée, dans un souci d’équité et de solidarité collective effective.

Car actuellement, près de 58% des retraités bénéficient d’une pension mensuelle inférieure à 1500 DH, alors qu’à peine 4% perçoivent une pension mensuelle de 4200 DH (plafond). Entre ces deux extrêmes, un peu moins de 39% perçoivent un montant mensuel variant de 1500 à 4200 DH, selon la CNSS.

Bien se préparer

Le DG de la CNSS, Hassan Boubrik, ne cesse d’ailleurs de souligner la nécessité de mettre en œuvre une réforme dite “paramétrique” du régime de la caisse. Concrètement, il préconise de repousser l’âge de la retraite, augmenter la cotisation et revoir les règles de calcul des annuités.

Et de poursuivre dans le même sens, en expliquant que le vieillissement de la population mondiale, qui est une réalité, engendre aujourd’hui une pression majeures sur les ressources et les dépenses de retraite : “Il n’y a pas d’autre miracle que celui de retarder l’âge de la retraite”.

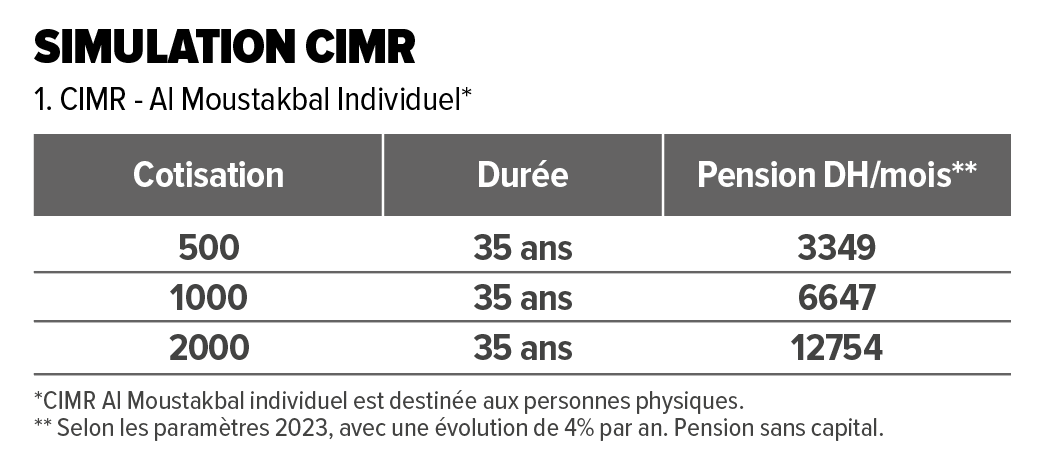

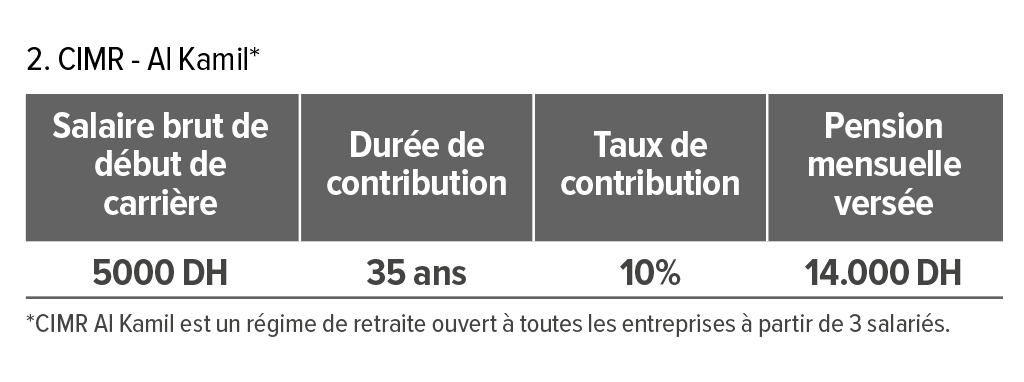

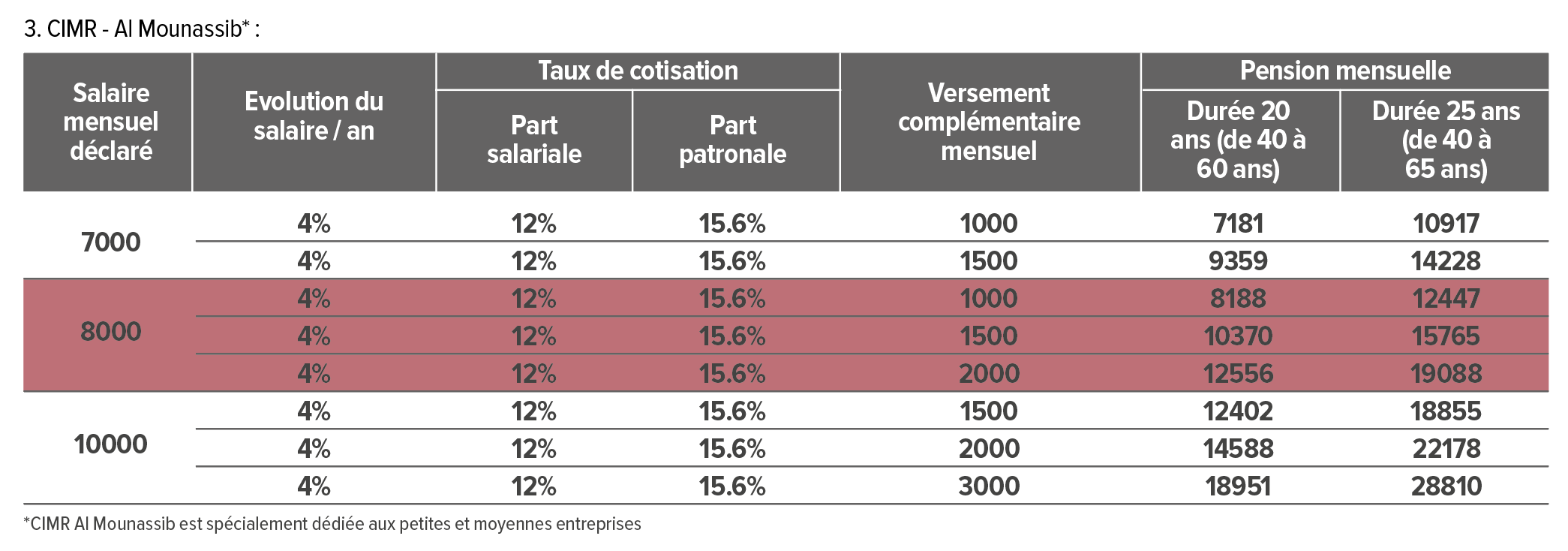

Concernant les régimes complémentaires, on trouve à ce stade la CIMR et la “CMR-ATTAKMILI”. Il faut ajouter à ces solutions, le marché des assurances retraite, qui propose une profusion de produits sur mesure à toute personne soucieuse de préserver sa tranquillité d’esprit à l’âge de la retraite.

Auprès des banques et des compagnies d’assurance, les produits “épargne retraite” gagnent du terrain. Sur ce marché très particulier, la concurrence est très rude avec une panoplie d’offres et de services permettant de choisir librement le montant et la durée de sa cotisation.

Mais pour Mohammed Jadri, économiste, c’est globalement sur la durée, en contribuant tôt et de manière régulière, qu’on arrive à faire fructifier une épargne. Et d’expliquer que tous les produits d’épargne retraite ne se valent pas dans la mesure où une fiscalité lourde peut souvent plomber une offre se voulant alléchante. Il faut bien s’informer de la fiscalité en la matière, notamment auprès des institutions bancaires et compagnies d’assurance.

En somme, bien préparer sa retraite n’est pas chose facile. Bien au contraire, il s’agit d’une décision déterminante dans la vie de chacun et qu’il faut absolument préparer très tôt. Dans ce domaine en particulier, le temps, c’est de l’argent.